Zdolność kredytowa od kilku miesięcy utrzymuje się na zbliżonym poziomie. Banki zaostrzają politykę, ale zmiany są mało znaczące. Różnice w relacji miesiąc do miesiąca wynikają przede wszystkim ze zmian wynagrodzenia przyjmowanego do liczenia zdolności. W praktyce kredytobiorcy nie powinni odczuwać większych zmian.

Zdolność kredytowa od kilku miesięcy utrzymuje się na zbliżonym poziomie. Banki zaostrzają politykę, ale zmiany są mało znaczące. Różnice w relacji miesiąc do miesiąca wynikają przede wszystkim ze zmian wynagrodzenia przyjmowanego do liczenia zdolności. W praktyce kredytobiorcy nie powinni odczuwać większych zmian.

Zdolność kredytowa od kilku miesięcy utrzymuje się na zbliżonym poziomie. Banki zaostrzają politykę, ale zmiany są mało znaczące. Różnice w relacji miesiąc do miesiąca wynikają przede wszystkim ze zmian wynagrodzenia przyjmowanego do liczenia zdolności. W praktyce kredytobiorcy nie powinni odczuwać większych zmian.

Zaledwie po dwóch miesiącach spadków, w lipcu zanotowaliśmy niewielki wzrost zdolności kredytowej. Od początku roku był to czwarty miesiąc, w którym zdolność kredytowa rosła. W pozostałych trzech odnotowaliśmy spadki, które okazały się jednak większe od wzrostów. Od styczna zdolność w przypadku modelowej rodziny obniżyła się o 13,8 tys. złotych, a w przypadku singla o 7,7 tys. złotych. W obu przypadkach oznacza to zmianę o -3%. Wahania z miesiąca na miesiąc są jednak mało znaczące – w przypadku rodziny średnia miesięczna zmiana, to zaledwie 350 zł, a dla singla jest to niewiele ponad 900 zł.

Większe różnice widać w dłuższym okresie. Biorąc pod uwagę ostatnie 12 miesięcy, to zdolność rodziny wzrosła o 38,5 tys. złotych (10 %), a w przypadku singla o 27,2 tys. złotych (13%). To głownie dzięki większym wzrostom z przełomu roku. Średnia miesięczna zmiana zdolności wyniosła w tym okresie odpowiednio 1,9 i 1,7 tys. złotych.

Michał Krajkowski – główny analityk, Dom Kredytowy Notus

Już kolejny miesiąc z rzędu sytuacja w zakresie dostępnych kwot kredytów nie ulega większym zmianom. Wszystkie czynniki decydujące o zdolności kredytowej praktycznie się nie zmieniają, a niewielkie różnice wynikają tylko ze zmian przyjętego do analizy przeciętnego wynagrodzenia w sektorze przedsiębiorstw. Również polityka banków w zakresie liczenia zdolności kredytowej od czasu wprowadzenia Rekomendacji S nie uległa zmianie. Te elementy wraz z utrzymującymi się od kilku miesięcy poziomami oprocentowania kredytów powodują, że zdolność kredytowa w analizowanych przypadkach się nie zmienia. Również w kolejnych miesiącach nie należy oczekiwać gwałtownych zmian, a zdolność kredytowa pozostanie na zbliżonym poziomie.

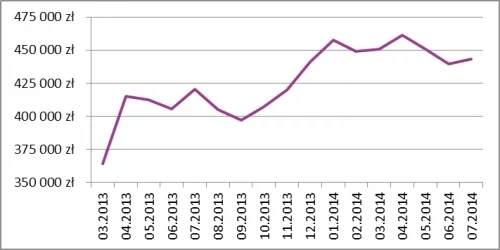

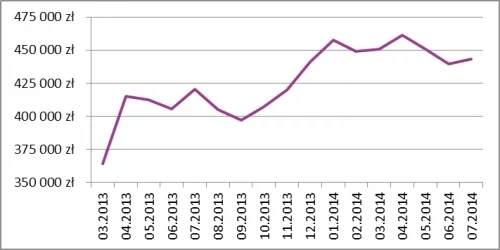

Zdolność kredytowa rodziny

W lipcu modelowa, trzyosobowa rodzina, z dochodem w wysokości dwukrotności średniego wynagrodzenia w sektorze przedsiębiorstw, posiadająca do spłaty kartę kredytową i ratą kredytu w wysokości 300 zł miesięcznie (szczegóły modelu przyjętego do wyliczeń w Metodologii badania) miała średnią zdolność kredytową na kwotę 443 453 zł. Jest to o 4 110 zł więcej niż miesiąc wcześniej. Najwyższą kwotę, już tradycyjnie, oferował Bank BGŻ – 490 tys. złotych. Na drugim miejscu był Bank Pekao z kredytem w wysokości 489 tys. złotych, a na trzecim miejscu mBank i 468 tys. złotych pożyczki.

Zdolność kredytowa rodziny

Opracowanie własne DK Notus i MarketMoney.pl

Konrad Pluciński – ekspert MarketMoney.pl

Z przeprowadzanej cyklicznie przez NBP ankiety na temat sytuacji na rynku kredytowym wynika, że w II kwartale banki w niewielkim stopniu zaostrzyły kryteria udzielania kredytów mieszkaniowych. Przewodniczący komitetów kredytowych, do których adresowana jest ankieta spodziewają się również, że podoba sytuacja będzie miała miejsce w III kwartale. Jednocześnie prognozują dalszy wzrost zainteresowania kredytami hipotecznymi.

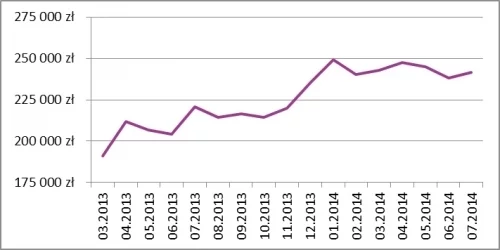

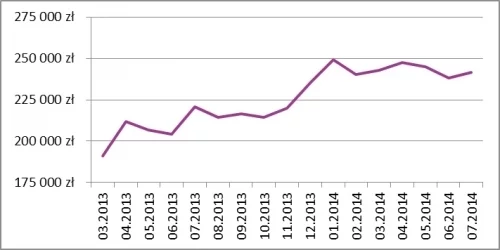

Zdolność kredytowa singla

Singiel o dochodzie równym średniemu wynagrodzeniu w sektorze przedsiębiorstw i limitem kredytowym w koncie na kwotę 2 tys. złotych mógł otrzymać kredyt na średnią kwotę 241 423 złotych. Najwięcej oferował mu Bank Pekao – 284 tys. złotych, 275 tys. złotych dostałby w mBanku, a 273 tys. złotych w Banku BGŻ.

Zdolność kredytowa singla

Opracowanie własne DK Notus i MarketMoney.pl

Przyjmowane przez nas wynagrodzenie kredytobiorców zmienia się co miesiąc – obliczenia opieramy na danych publikowanych regularnie przez Główny Urząd Statystyczny. W przypadku większości osób uzyskujących dochody z tytułu umowy o pracę wynagrodzenie jest stałe. W takim przypadku zdolność kredytowa od kilku miesięcy (przynajmniej od początku roku) powinna się utrzymywać prawie na takim samym poziomie. Różnice wynikające ze wzrostu marż (wyższy koszt kredytu wpływa negatywnie na zdolność wnioskodawców), czy zaostrzania polityki kredytowej banku powinien mieć marginalny wpływ na wysokość maksymalnej kwoty kredytu.

Co innego w przypadku, gdy wynagrodzenie oprócz stałej podstawy składa się również z części zmiennej – premii regulaminowej, uznaniowej lub uzależnionej od wyników. W takim przypadku bank przyjmuje zazwyczaj całość premii, jeśli co miesiąc jest uzyskiwana na podobnym poziomie. Premie kwartalne, półroczne lub roczne (w tym tzw. „trzynastki”) podwyższają średni miesięczny dochód odpowiednio o 1/3, 1/6 lub 1/12 jej wysokości.

W takim przypadku warto zadbać, aby wniosek kredytowy został złożony w momencie, gdy premia została wypłacona i będzie widoczna zarówno na zaświadczeniu o zatrudnieniu wystawionym przez pracodawcę jak i wyciągu z konta. W niektórych przypadkach może ona znacznie podnieść zdolność kredytową. Zasady, na jakich są przyjmowane do zdolności kredytowej wszelkie dodatki do pensji zasadniczej uzależnione są jednak od wewnętrznych procedur danego banku.

* Metodologia badania

Opracowanie zostało przygotowane na podstawie danych z 16 banków (Alior Bank, Bank BGŻ, BOŚ Bank, Bank BPH, BZ WBK, Credit Agricole, Deutsche Bank, Eurobank, Getin Noble Bank, Bank ING, Bank Millennium, mBank, Pekao SA, PKO BP, Pocztowy, Raiffeisen Polbank).

Wyliczenia dotyczą dwóch różnych kredytobiorców: rodziny i singla. W pierwszym przypadku do kredytu przystępuje małżeństwo mające dziecko na utrzymaniu. Kredytobiorcy mają po 35 lat; ich łączne dochody, to dwukrotność średniego wynagrodzenia w sektorze przedsiębiorstw (7 886,02 zł brutto wg danych za czerwiec 2014); spłacają ratę kredytu w wysokości 300 zł miesięcznie (kredyt gotówkowy w wysokości 5 tys. zł z oprocentowaniem 9,9 procent zaciągnięty na okres 18 miesięcy); posiadają również kartę kredytową z limitem 5 tys. zł i średnim miesięcznym wykorzystaniem limitu 1 tys. zł.

Drugi kredytobiorca, to singiel w wieku 30 lat osiągający dochody w wysokości średniego wynagrodzenia w sektorze przedsiębiorstw (3942,01 zł brutto miesięcznie wg. danych za czerwiec 2014). Posiada limit na karcie kredytowej w wysokości 2 tys. zł ze średnim wykorzystaniem 500 zł miesięcznie.

Zdolność kredytowa została wyliczona na podstawie kalkulatorów bankowych obowiązujących w lipcu 2014 roku, przy założeniu, że:

-

kredytobiorcy nie są klientami banku (oferta dla nowych klientów),

-

klienci skorzystają z niskokosztowych produktów banku, takich jak konto wraz z zagwarantowaniem wpływów wynagrodzenia lub karta kredytowa,

-

opłaty okołokredytowe nie są kredytowane,

-

klienci posiadają 20 procent wkładu własnego i wnioskują o kredyt na 30 lat.

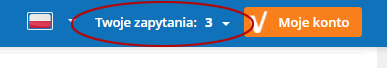

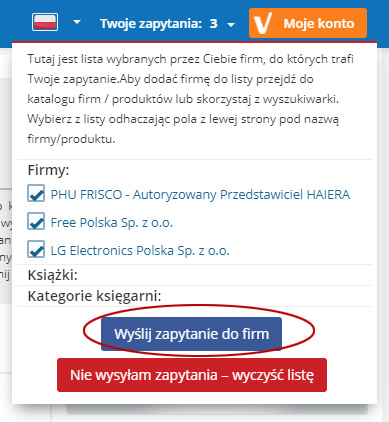

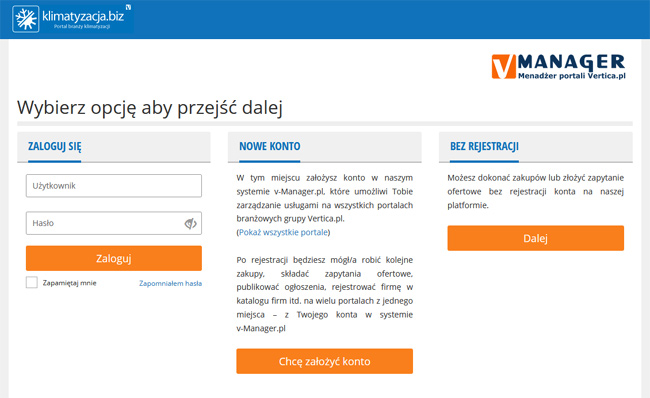

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Zdolność kredytowa od kilku miesięcy utrzymuje się na zbliżonym poziomie. Banki zaostrzają politykę, ale zmiany są mało znaczące. Różnice w relacji miesiąc do miesiąca wynikają przede wszystkim ze zmian wynagrodzenia przyjmowanego do liczenia zdolności. W praktyce kredytobiorcy nie powinni odczuwać większych zmian.

Zdolność kredytowa od kilku miesięcy utrzymuje się na zbliżonym poziomie. Banki zaostrzają politykę, ale zmiany są mało znaczące. Różnice w relacji miesiąc do miesiąca wynikają przede wszystkim ze zmian wynagrodzenia przyjmowanego do liczenia zdolności. W praktyce kredytobiorcy nie powinni odczuwać większych zmian.