Pakiet Slim VAT 3 to kontynuacja szeregu zmian w zakresie podatku VAT, których głównym celem jest uproszczenie rozliczeń dla przedsiębiorców. Projekt wdraża postulaty Trybunału Sprawiedliwości UE, jak i samych podatników, którzy zwracali uwagę m.in. na niejasne zasady rozliczania podatków od towarów i usług. Nowe przepisy mają wejść w życie z dniem 1 stycznia 2023 roku. Co to oznacza dla podatników i księgowych?

Pakiet Slim VAT 3 to kontynuacja szeregu zmian w zakresie podatku VAT, których głównym celem jest uproszczenie rozliczeń dla przedsiębiorców. Projekt wdraża postulaty Trybunału Sprawiedliwości UE, jak i samych podatników, którzy zwracali uwagę m.in. na niejasne zasady rozliczania podatków od towarów i usług. Nowe przepisy mają wejść w życie z dniem 1 stycznia 2023 roku. Co to oznacza dla podatników i księgowych?

Jedną ze zmian jest zwiększenie limitu uprawniającego do posiadania statusu małego podatnika, czyli takiego, u którego wartość sprzedaży brutto nie przekroczyła w poprzednim roku kwoty 1,2 mln Euro. Zmiana ma dotyczyć podwyższenia tego progu do 2 mln Euro.

To korzystna zmiana dla podatników, ponieważ pozwoli na skorzystanie z metody kasowej oraz kwartalnego rozliczania podatku VAT większej liczbie podmiotów. Jednocześnie limit małego podatnika na gruncie ustawy o VAT został ujednolicony z limitem na gruncie CIT. Tym samym jeszcze większa liczba przedsiębiorców będzie mogła skorzystać z dedykowanych uproszczeń. To realnie poprawi płynność finansową firm korzystających z mechanizmu podzielonej płatności.

Dzięki tej zmianie zrośnie liczba przedsiębiorców, którzy zamiast płacić VAT do urzędu co miesiąc zapłacą go kwartalnie. Zatrzymane przez dwa miesiące środki będą mogli wykorzystać na opłacenie np. faktury zakup towarów zamiast korzystać z drogiego kredytu. Natomiast księgowi będą mieli troszkę mniej rozliczeń dotyczących prowadzenia rozrachunków VAT.

Druga zmiana dotycząca faktur zbiorczych zakłada znaczne uproszczenie dla podatników korygujących rozliczenia w walucie obcej, które wcześniej budziły szereg wątpliwości przez niejasne zasady rozliczania. Celem jest ujednolicenie i uszczegółowienie sposobu przeliczenia obcych walut w przypadku faktur korygujących. Dla przykładu przedsiębiorca, który zastosował dla świadczonej usługi kurs z 1 września 2021 r., może ten sam kurs zastosować w przypadku faktury korygującej pierwotne rozliczenie. Zmiana ta uprości rozliczenia księgowe, zmniejszy ilość pomyłek i naliczanych różnic kursowych.

Projektowana ustawa zakłada również, że przedsiębiorcy będą mieli prawo odliczyć VAT nie czekając na fakturę od klienta. W efekcie faktura nie będzie formalnym warunkiem odliczenia podatku. Wprowadzenie tego przepisu utrudni ewidencję zdarzeń gospodarczych. Klienci są przyzwyczajeni do dostarczania faktur. Przed księgowymi pojawi się wyzwanie polegające na wytłumaczeniu im, że do ewidencji księgowej wystarczy informacja otrzymana z danej firmy.

Kolejnym aspektem jest możliwość zrezygnowania z obowiązku wystawienia faktury zaliczkowej. Klienci przyzwyczaili się do obowiązku wystawiania faktur zaliczkowych. Brak wymogów dotyczących dokumentacji utrudni współpracę pomiędzy Klientem a biurem rachunkowym, w szczególności u tych, którzy nie mają obowiązku dostarczania wyciągów bankowych. Wtedy księgowy nie będzie miał możliwości zauważenia transakcji. Z tego tytułu mogą pojawić się braki ewidencji i wynikające z tego sankcje.

Ważną zmianą będzie również to, że organy podatkowe będą musiały uwzględniać wiele czynników mogących mieć wpływ na powstanie nieprawidłowości, które podlegały sankcjom. Przedsiębiorcy będą mieli wymierzaną sankcję VAT w wysokości do 30%, 20% lub 15% kwoty odpowiadającej kwocie nieprawidłowości w rozliczeniu VAT, a nie w stałej wysokości. Początkowo wydłuży się proces kontroli, przez co księgowi będą obarczeni dodatkowym czasem jego obsługi.

Dziś, gdy podatnik dokonuje sprzedaży opodatkowanej oraz zwolnionej (czyli tzw. sprzedaży mieszanej), zobowiązany jest do stosowania proporcji odliczenia kwoty podatku naliczonego.

Pakiet Slim VAT 3 ma zwiększyć ją do 10 tys. zł. To oznacza, że gdy proporcja sprzedaży mieszanej wyniesie 98% na rzecz sprzedaży opodatkowanej VAT, a sprzedaż nieopodatkowana nie przekroczy 10 tys. zł, przedsiębiorca będzie mógł odliczyć 100% VAT.

Zmiana ta ułatwi rozliczenia dość skomplikowanej kalkulacji proporcji VAT. Niestety będzie to dotyczyło niewielkiej części Klientów.

Projektując pakiet Slim VAT 3 Ministerstwo Finansów zwróciło uwagę na problemy z rozliczaniem VAT w zakresie zakupów mieszanych i zwiększyło limit kwoty pozwalającej na uznanie, że proporcja określona przez podatnika wynosi 100 zł (z obecnych 500 zł do 10 000 zł). To bardzo ważne, ponieważ wprowadzenie tych rozwiązań odciąży działy księgowe firm poprzez zmniejszenie obowiązku dokonywania rocznych korekt VAT.

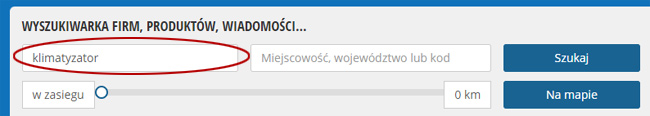

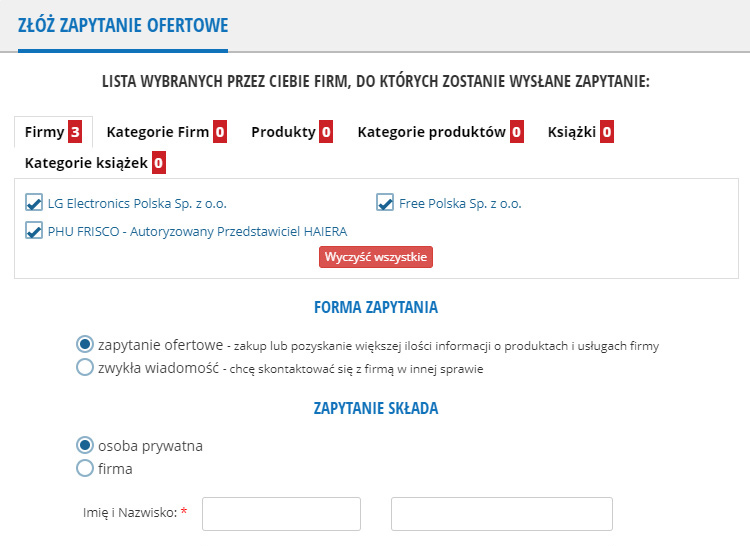

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

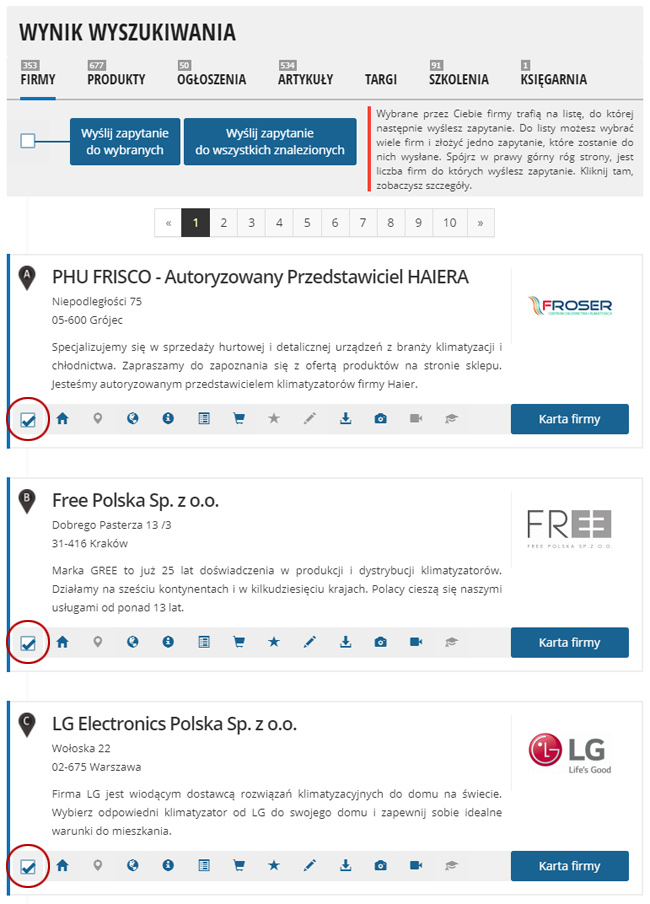

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

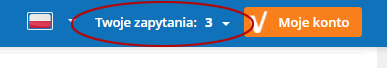

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

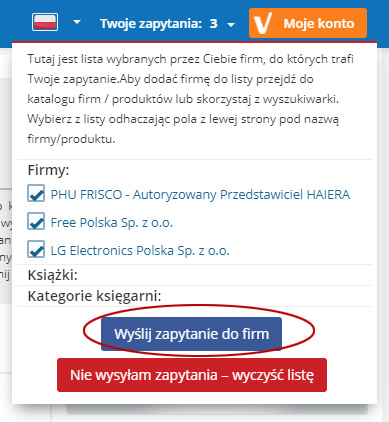

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.